これからの社会人へ 奨学金は早く返すな!

結論は毎月の割賦金のみ支払う体制が出来ていればなにも問題ありません。

奨学金を支払い続けることに不安がある方、あるいは早く支払いを

完了するために繰上返還を考えている方は、是非、ご一読下さい。

ふと、思い出したことがありました。

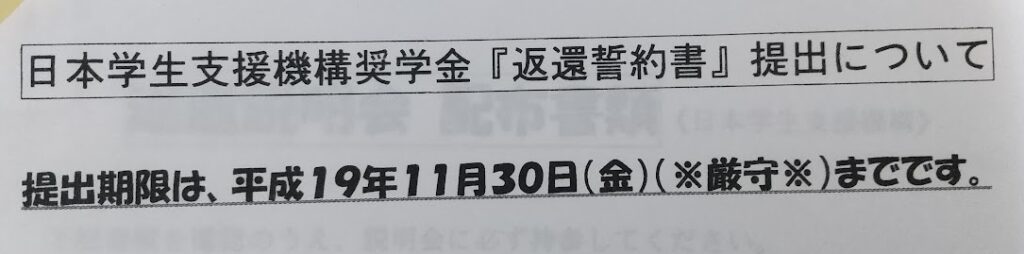

たしか、奨学金の返還手続の説明会が大学4年生の今頃の時期に行われたなって。

もう14年も前になるのですが。

写真のとおり、関係書類の提出期限が平成19年11月30日に設定されており、

関係書類の作成を行いました。

(主に提出書類に氏名、住所の記入と捺印と役所提出書類の写しの準備)

奨学金を借用されている高校、大学、大学院、専門学校の学生の皆さんは

これから社会に出ると奨学金の返還という義務が発生することになります。

学生の皆さまに一つ言えることは必ずその月支払期日には割賦金分(1月あたりの返済金額)は

必ず引落口座に入金すること。一見、当たり前のことだと思いますが、

特に社会人になりたてのころは収入もまだまだ少ないですし、

他にも、現状の支払予定の口座とは別に勤め先からの指定の給与振込の口座を準備する

必要が発生する場合、銀行振込→自動引落とスムーズな経過が発生しない場合も考えられます。

支払いを怠ることで以下のような社会的制裁を受ける可能性が発生します。

奨学金を返せないと発生するリスク

・年2.5%~10%の延滞金が発生する

・連帯保証人への請求が行われる

・3ヶ月間滞納すると個人信用情報機関に登録される

・9ヶ月間滞納すると一括払いを求められる

・給料・財産の差し押さえや提訴など法的措置を取られる

社会的制裁と恐怖心を煽るような表現をしましたが、

時間的・経済的なロスが発生する可能性があるからです。

例えば、赤字で記入した個人信用情報機関に登録されると、

「経済的信用が低い」と烙印が押され、クレジットカードの発行、または使用。

住宅ローン、自動車ローンなど各種ローンが組めなくなるといった普段の生活に弊害が発生します。

学生の皆さんはまだピンと来ないと思いますが、

クレジットカードの発行が出来ないとなると急な出費の際、本当にキツイことになります。

私の場合は営業職という立場での経験を言いますと、

出張の際出費がかさみますので、移動や宿泊、お客様との会食を含めると

1度の出張で十数万円の出費が考えられる状況です。

現金が足りなかった場合はもよりにコンビニATMを探す必要も出てきます。

これにさらに常に現金を持ち歩いてとなりますとやはり防犯上の不安も出てきます。

細かい点ではカード使用料に応じたポイント還元の恩恵をあやかる機会を損失してしまいます。

ですから、次の1月分は必ず支払いの準備(支払口座への入金)を済ませてください。

クレジットやローンの件を理解していただければ、自分自身のためにも、

なぜ返済しないといけないかが見えてくると思います。

“奨学金はリレー方式といって単なる借金ではなく卒業して返すことによって

後輩たちが貸与を受ける財源となって引き継がれてゆくことで成り立っています。

返さないと貸与団体の財源が悪化し後輩たちが借りにくくなります。”

皆さまにも上記のような説明はあったと思いますが、

あえて言いますが、きれいごとではなく、

あなた自身の人生をあなた自身が狂わせることになる可能性があるということです。

支払マニュアルについて

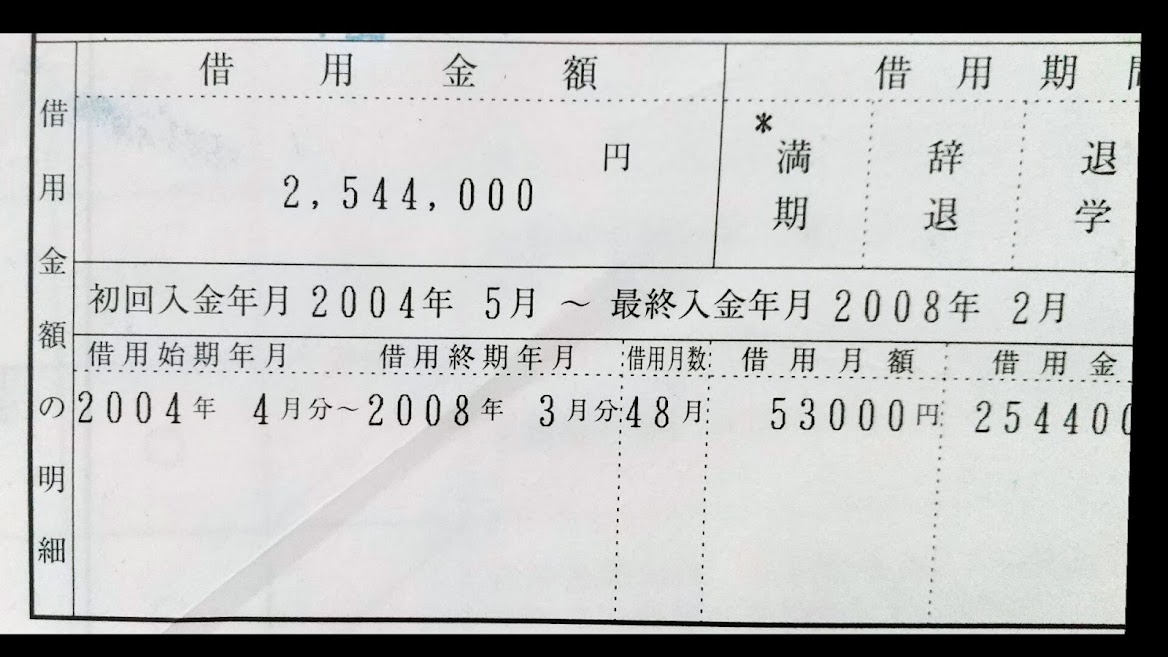

それではどのように返済していくか。私は以下の通りの借用金額、返還回数、割賦金額でした。

返還期間 167回 × 15,142円 = 2,528,714円

最終割賦 1回 × 15,286円

借用金額 計 2,544,000円(支払期間 14年 )

私の場合は給与の振込口座と割賦の支払口座を別々にしました。

(現口座に向こう数カ月分の金額が入金しているかすぐに確認できるため。

口座の振替が面倒なので、同一口座の方が楽だという方もいらっしゃるでしょう。好みでいいと思います。)

例えば、偶数月に31,000円入金し、奇数月のその金額は投資、

あるいは何か必要な買物等の消費に使用するようにしております。

恐らく、20代の前半はこのサイクルがきつい、厳しいと感じる方もいると思います。

私自身収入的に余裕が出始めたのは30代近辺からでした。

出来ると思うまでは毎月の生活経費として割賦分のみの支払で進めても問題ないと思います。

ただし、この場合の注意点は急な出費に対しての融通が利きにくくなるということです。

事前に次回割賦分の入金が済めばその分の融通が出来ますが、

クレジットカードの支払と奨学金の返済が同日引落しということも考えられるため、

口座残高がショートするなんてことが絶対に起こらないようにしななければなりません。

それでは、ボーナスなどのまとまった収入が発生した際は繰上返済を行った方がよいか?

結論)1年以上の割賦分が準備できるのであれば、投資で運用する。

あくまで返済は月の収入からの生活経費として返還を行っていく。

- 第一種奨学金(無利子)の場合、メリットとして考えられるのは早く返還が完納することぐらいです。

(昔は報奨金制度というものもあったんですね。) - 第二種奨学金(有利子)の場合、貸与利率は、契約時ではなく、貸与終了時に決まりますので、利率の上限3%が定められています。(日本学生支援機構ホームページより)

過去の水準から、2%程度を見込んでいれば問題ないようです。

メリットは繰上回数により利息分が軽減されることです。

仮に月の割賦額が15,000円の場合、3%=450円を12か月分繰上げ返納するとします。

その分の利息5,400円が軽減されるということですが、

その分を投資信託で運用すれば、年間3%以上の運用益を上げることは決して高い水準ではないと思います。

ですから私は、第一種はもちろん、第二種においても繰上返還を行うことはお勧め致しません。

また、注意しなければならないのは、繰上返済後は、その回数分が期間短縮されるだけです。

翌月からも通常通り返済は続けていくことになるので、繰上返済したからと言って、

その期間分を休むことができるわけではありません。

ただし、早く車が欲しい、持ち家が欲しい、という方はローン審査に影響がでないよう、

繰り上げ返済して早めに返し終えるという選択肢が発生します。

(事前に影響の有無を銀行等に相談することをお勧めします。

収入等により影響がでないことも十分考えられます。)

まとめ

奨学金の支払 口座への入金は数か月~半年までに抑え、残りの余剰資金は生活防衛資金、あるいは投資資金として運用することに生かしてもらいたい。

(給与の振込口座と割賦の支払口座を同じにする=口座の複数管理が面倒だと感じる方)

メリット

給与入金から奨学金の支払がスムーズである。

デメリット

他の支払い(クレジット、家賃、光熱費等の引落)と重なると、口座残高がショートする可能性がある。

奨学金支払のための残高に手をつけてしまう。

(給与の振込口座と割賦の支払口座を別々にする=口座の複数管理が面倒だと感じない方)

メリット

口座残高から数か月の支払分が管理出来る。

口座を分けることにより奨学金返済用の口座預金に手をつける可能性が減らせる。

デメリット

口座の振替が面倒。場合によっては手数料が発生する。

振替が必要なため、口座入金額の管理が必要。